Převzato z časopisu IT Systems, vydání 3/2021

Přestože se ve světle informací ze světa státního IT musí srdce každého člověka pohybujícího se v daném segmentu svírat, vzniká v rámci Česka zajímavá iniciativa, která má rozhýbat stabilní vody komunikace státu, jeho občanů a dalších subjektů. Touto iniciativou je postupné spouštění bankovní identity (BankID), která má šanci výrazně zjednodušit ověření skutečné identity jednotlivce. Zajímavá je o to více, že se jedná o další fintech produkt, jenž má přímý dopad na kvalitu digitálního života v České republice. Pojďme se v článku blíže podívat, co vše může bankovní identita přinést nám občanům a jaké možnosti využití nabízí i firmám.

Kde se vzalo BankID

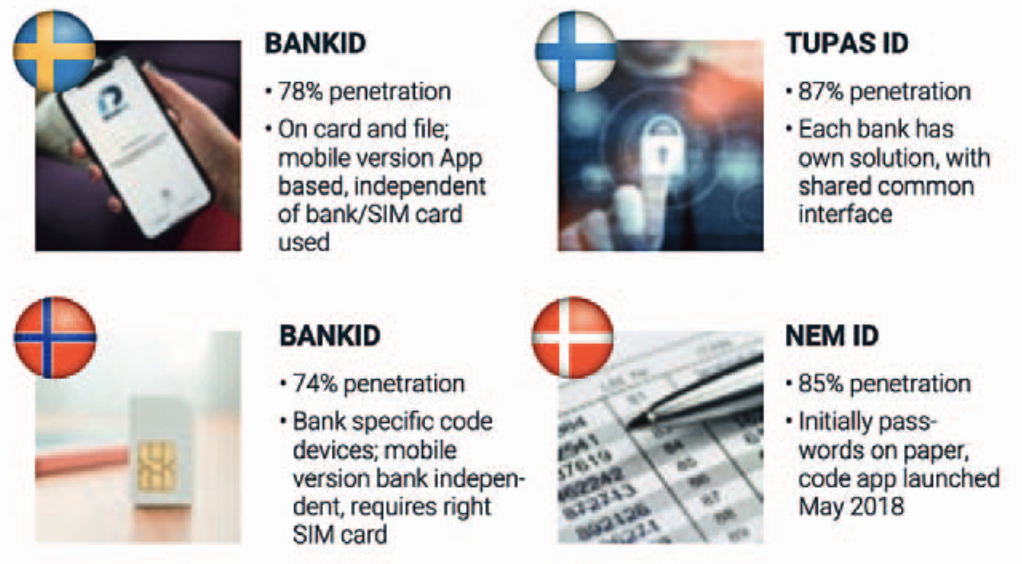

BankID je forma elektronické identifikace (eID), která má za cíl být stejně důvěryhodná jako klasické formy autentizace, tedy občanský průkaz či pas. Digitalizace lidské identity ve světě jedniček a nul je čím dál důležitější nejen u nás. Přesto, že jsme ze-jména my v Česku stále na hraně digitálna, tato potřeba roste i zde. Pokusy o digitalizaci naší identity tu již historicky byly (občanské průkazy s PINem, či mojeID), ale prozatím nezaznamenaly větší rozšíření a použití.Průkopníky v oblasti bankovní identity jsou severské země, které tuto formu ověření začaly zavádět jako jedny z prvních. Její pene-trace mezi většinovou společnost trvala několik let (první řešení se začala objevovat kolem roku 2003), ale v současné době dosahuje mnohdy i přes 80 procent (obr. 1). Za to, že si výhod bankovní identity budeme moci užívat i u nás, patří velký dík snažení českých bank. Pro ty je to ideální příležitost rozšířit možnosti svého podnikání a nabídnout něco, co už stejně dávno mají, a to informace o svých zákaznících, třetím stranám. Samy pak nad rámec poskytování autentizace a informací mohou nabízet služby zaručeného elektronického podpisu.

Jak to funguje a co je uvnitř

Hlavní výhodou bankovní identity pro běžného občana je, že pro její zřízení není třeba dělat skoro nic. Většina bank se aktuálně plánuje do této aktivity zapojit a identity pro své klienty vytvořit. Velkou výhodu máme v tom, že u nás podle České bankovní asociace využívá internetové bankovnictví 97 procent obyvatel připojených k internetu. To je dobrým předpokladem pro opravdu široké portfolio uživatelů bankovních identit.Aby banky mohly BankID zřídit, musejí ověřit údaje o zákazníkovi v registru obyvatel státu (ROB). Tento proces banky v současnosti už podstupují, a tak je možné, že i vám již byla bankovní identita vytvořena. Spolu s BankID se často objevují ještě dva pojmy (přesněji dvě zkratky). Těmi jsou NIA a SONIA. Zatímco NIA (Národní bod pro identifikaci a autentizaci) je primárně spojen s identifikací pro státní orgány, kraje a obce, SONIA je určen právě pro další zájemce jak ze segmentu firem, tak například pojišťoven a jiných veřejných institucí. Důležitý je přitom fakt, že chtějí-li banky poskytovat identitu „SONIA zákazníkům“ (pro ně se používá termín service provider), musejí nabídnout tyto služby i „NIA zákazníkům“ a tudíž zajistit přístup ke službám státu (např. Portál občana).Spolupráce bank a státu má samozřejmě obrovské výhody jak pro nás jakožto koncové uživatele, tak i pro firmy, které budou bankovní identitu používat. Nejenže bude k dispozici silný autentizační prostředek, ale navíc také přístup k základním registrům státu, jejichž aktualizace může firma získávat. Díky tomu mohou společnosti jednak mít aktuální informace o svých zákaznících, jednak nebudou muset – stejně jako koncoví uživatelé – v každé službě měnit například svoje adresní či další údaje.Jako bonus bude možné obohatit služby bankovní identity o poskytování zaručeného elektronického podpisu. Zatímco aktuálně elektronický podpis většinová populace využívá velmi málo, rozšíření BankID má potenciál tento stav velmi rychle změnit. Díky ní se totiž může k tomuto prostředku dostat většina populace Česka a bez problémů ho využívat pro uzavírání smluv a další právní jednání [2]. Nesmíme také opomenout technickou stránku věci. Implementace bankovní identity je pro integrátory velmi jednoduchá, zejména díky tomu, že se řešení staví na známých technologiích OpenID a OAuth2 [3].

Možnosti využití

Hlavní výhody bankovní identity vycházejí ze zvyšující se potřeby online interakce.

I covidová situace z posledních měsíců ukazuje, že možnost nabízet a prodávat plně digitálně je velkou konkurenční výhodou a často může být u koncových zákazníků hlavním rozhodovacím faktorem. Dá se předpokládat, že tento trend bude pokračovat i v nadcházejících letech. A není to jen o možnosti použití, ale také o efektivitě, kterou to může přinést. Všichni určitě moc dobře víme, jak otravné a zdlouhavé je neustálé vyplňování formulářů (jak těch papírových a nově i elektronických) či kolik času zbytečně zaberou návštěvy poboček jen kvůli ověření totožnosti. To vše může bankovní identita změnit. Formuláře mohou být díky ní předem vyplněné (všechny údaje jsou přeci již k dispozici u státu či u banky jako takové) a návštěvu pobočky si lze ušetřit, protože ověření proběhne kompletně online. Pro zákazníky se tak celý proces (například při zpracování hypoték, úvěrů, smluv a tak dále) zrychlí a sníží se také nutné papírování. K tomu přispěje nejen autentizace jako taková, ale samozřejmě i možnost podepisování dokumentů online. To může některé procesy, které jinak trvají dny, zkrátit na hodiny a minuty [4].

Již základní použití bankovní identity – tedy jakožto prostředku pro autentizaci do systémů, portálů a podobně – skýtá pro řadu poskytovatelů služeb zajímavý potenciál. I když budou muset za využití bankovní identity platit [7], odpadnou jim náklady za správu vlastních přihlašovacích identit a s tím spojená rizika. Nemluvě o tom, že zabezpečení internetových bankovnictví českých bank je nejen díky PSD2 na velmi dobré úrovni. Obec-ně tak mohou poskytovatelé služeb urychlit onboarding nových zákazníků, kteří nemusejí vyplňovat jednotky až desítky údajů, ale pouze se přihlásí svojí identitou. Mezi první zřejmé uživatele bankovní identity lze zařadit finanční domy a další finanční instituce. Ze zkušeností ze zahraničí víme, že po zavedení BankID [1] vzrostl u úvěrových společností počet uzavřených žádostí o půjčku až o 30 procent. Toto číslo se může měnit ještě v závislosti na tom, o jaký typ půjčky se jedná. A není to jen o nárůstu počtu klientů. Hypoteční společnosti a banky si mohou se zavedením bankovní identity ušetřit dny práce a zbavit se většiny papírových materiálů. V Norsku to vedlo k celkovým úsporám kolem deseti milionů EUR ročně [1]. Podobné efekty lze očekávat i u nás. Pro finanční instituce, které podléhají regulaci, je nepřehlédnutelný rovněž fakt, že spolu s bankovní identitou mohou dostat řešení pro AML (anti money laundering) a ušetří tak výrazné prostředky, jež by museli vynaložit pro vybudování podobného řešení svépomocí. Dalším zajímavým konzumentem bankovní identity budou určitě dodavatelé energií či firmy zabývající se službami v oblasti pronájmů. Těm může novinka přinést zejména výhody spojené s jednotným přihlašováním, ale také elektronickým podepisováním. A to hned ve dvou rovinách. První rovinou je právě přesun zákazníků na elektronické podepisování: zákazníci budou volit jednodušší

a přímější způsob uzavírání smluv či dodatků a dalších potřebných dokumentů, což ve výsledku povede ke snižování nákladů na straně firem. Druhou rovinou je pak dostupnost 24/7. Zákazníci tedy mohou uzavírat smlouvy kdykoliv, kdy chtějí, a ne jen ve chvíli, kdy na ně firmy mají čas. Obecně můžeme říci, že to povede k většímu poměru při uzavírání obchodů, protože odpadají další kroky, které mohou některé zákazníky odradit od pokračování (například nutnost naskenovat občanský průkaz nebo přinejhorším i posílání dokumentů poštou či návštěva pobočky). Opět můžeme uvést příklad ze severských zemí, kde u konkrétních poskytovatelů služeb dosáhl poměr elektronických podpisů 70 až 90 procent [1]. Tím samozřejmě možnosti použití bankovní identity nekončí. Čím větší bude její rozšíření mezi uživatele, tím více příležitostí se bude otevírat jak bankám, tak poskytovatelům služeb. Usnadní se i rozšiřování těch služeb, které dosud měly velmi složité podmínky: například služby usnadňující nákup bydlení (kombinace realitních kanceláří, hypoték a možná jednou i digitálního katastrálního úřadu), nákup auta (uzavření kupní smlouvy a pojištění na jednom místě) či různá platební řešení, která budou „obcházet“ a doplňovat stávající možnosti.

Co nás čeká

Primárním klíčem k úspěchu bude nyní spolupráce bank. Díky iniciativě sdružení bank Bankovní identita, a. s., [5] to aktuálně vypadá, že v Česku vznikne pouze jedna instituce, která bude služby bankovní identity poskytovat třetím stranám. Již teď je do toho-to projektu zapojeno deset bank (Air Bank, Česká spořitelna, ČSOB, Equa bank, Fio banka, Komerční banka, mBank, MONETA Money Bank, Raiffeisenbank a UniCredit Bank)

a další budou určitě přibývat. Podíváme-li se opět do severských zemí, je existence jedné platformy, která bude sdružovat všechny banky, v podstatě ideálním scénářem. MoroSystems je partnerem Bankovní identity, a. s., a jedná s prvními zákazníky o možné implementaci a zapojení bankovní identity do jejich businessu. Sdružení Bankovní identita, a.s., a banky, které za ním stojí, umožní využívat bankovní identitu více jak 5 milionům lidí v České republice a mohou tak firmám přinést velký počet potencionálních zákazníků. Samozřejmě bez zapojení všech (nebo drtivé většiny) bank nebude využití BankID tak snadné, a tudíž ani tak rozšířené. Doufejme tedy, že i ostatní banky budou reagovat rychle a do projektu se co nejdříve zapojí. Ostré spuštění služeb spojených s bankovní identitou plánuje Bankovní identita, a. s., na druhý kvartál roku 2021. Klíčové pro celý úspěch bankovní identity však bude angažování firem ze soukromého sektoru, jež tuto službu budou využívat. Čím rychleji se podaří zapojit první subjekty, tím větší tlak k využívání BankID vznikne i na ostatní.

Zdroje a odkazy:

- https://resources.signicat.com/federated-eids-arkwright

- https://www.epravo.cz/top/clanky/elek-tronicky-podpis-pohledem-aktualni-pravni-upravy-110560.html

- https://en.wikipedia.org/wiki/OpenID_Connect

- https://financesonline.com/25-essential-e-signature-statistics-analysis-of-trends-data-and-market-share/

- https://bankid.cz/

- https://www.finance.cz/496071-kdo-vlastni-ceske-banky/

- https://bankid.cz/docs/BankID_Sluzby-cenik.pdf

Poslední komentáře